车险业务增长难、盈利难,中小财险公司纷纷转型发展非车险。

由于多家公司近几年在保证保险业务上“踩雷”,这让不少中小财险公司望而却步,而以百万医疗为代表的创新型短期健康险产品获得市场青睐,健康险顺理成章成了当红明星,业务增速强劲。

2019年,财产险公司录得健康险保费收入840.29亿元,同比增速高达47.68%,成为增速最快的险种之一,但与此同时,其也录得超过40多亿元的承保亏损,成为财产险公司承保亏损最严重的险种,17家险企的赔付率甚至超过100%。

激烈竞争之下,不少公司保费增长与赔付大幅波动,对于背负“活下来”目标的中小产险公司,健康险业务到底是一剂解药还是一剂毒药?

01

A面:健康险成第二大非车险种,2019年70家产险公司录得保费840亿元,同比增长48%

健康险成第二大非车险种,仅比保证保险少3亿元

目前,短期健康险正成为财产险行业竞争最为激烈的业务领域,国内现有88家产险公司中70家都已涉足短期健康险业务。值得注意的是,我国《保险法》明确,产险公司仅能经营保险期在1年或1年以内且不含保证续保条款的短期健康险。

当然,与人身险公司的健康险业务相比,财产险公司的健康险业务依然是小巫见大巫。2019年,保险行业健康险保费收入7065.98亿元,其中,来自财产险公司的为840.29亿元,占比仅为11.89%。

不过,另一组数字足以证明财产险公司对于健康险业务的热情。2019年,保险业健康险业务同比增速29.70%,而财产险公司健康险业务同比增速高达47.68%,远远高于健康险业务整体增速。

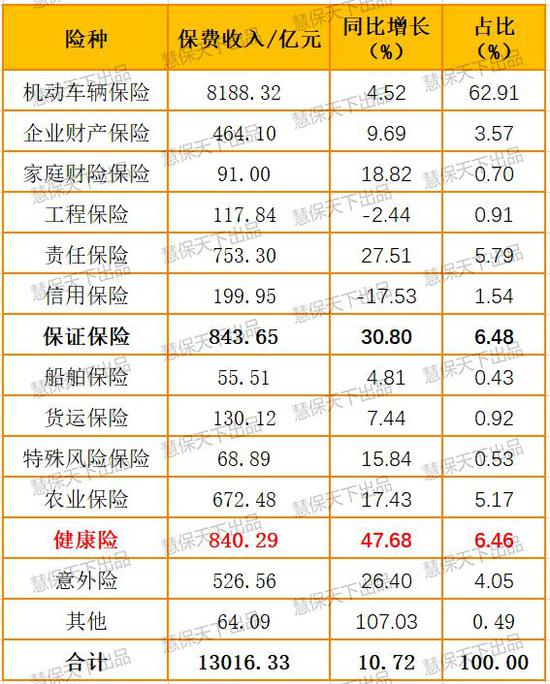

从财产险公司自身的业务结构来看,健康险业务的重要性也一目了然,2019年,其保费收入在全部保费收入中的占比达到了6.46%,仅次于车险、保证保险,为第二大非车险种,同时,其同比增速远远高于保证保险(见表1),由于2019年,其与保证保险的保费收入差距仅3亿元左右,按照目前这一趋势发展下去,2020年,健康险就将取代保证保险,成为财产险公司的第一大非车险种。

事实上,在2019年上半年,健康险一度成为最大非车险种,以539亿元保费收入、8%的财产险公司保费收入占比超过其他非车险种。业内人士介绍,这主要是由于短期健康险业务在全年时间分布上呈现出“前高后低”的特征,尤其是政保项目,集中在一季度出单,拉高了上半年健康险的保费规模。

表1 2019年产险公司分险种保费收入及占比

排名前16险企占据95%以上市场份额,人保财险独大,占近58%市场份额

各种类型的财产险公司都试图从健康险业务中分得一杯羹。不过财产险公司的健康险业务,依然是一个集中度相当高的领域。如表2 所示,70家经营健康险业务的财产险公司中,排名前16的公司占据了高达95%以上的市场份额;其中,仅人保财险1家就占据了57.93%的市场份额。

表2 2019年财险公司健康险保费收入TOP16

(单位: 亿元)

2013—2019年人保财险年报显示,2013年,财险公司健康险业务发展驶入快车道,当年保费收入117.97亿元,人保财险就以64.77亿元健康险保费收入占据行业半壁江山。此后,人保财险健康险业务收入一路保持两位数的增速。

人保的健康险业务主要来源于政府委托业务,2019年上半年,人保财险城乡居民、城镇居民及新农合大病保险业务快速发展,扶贫医疗救助保险、长期护理保险等保费规模突破百亿,也形成大病与非大病健康险双轮驱动发展的态势。目前,健康险已经成为人保财险最大的非车险种业务。

太保产险紧随其后,凭借51.46亿元健康险保费收入,坐上产险公司健康险业务规模的第二把交椅。

互联网险企热推百万医疗,众安保险健康险保费收入仅次于人保、太保

除人保、太保这样的老牌险企外,互联网财险公司也是健康险业务主力。

近几年,年轻一代通过网络投保健康险成为一种新的趋势,以百万医疗险为代表的网销健康险增长强劲。保险公司只要对接上一个流量平台,提供一个具有市场竞争力的报价和中介费用,就很容易实现健康险保费的爆发式增长。

代表性平台如众安保险、泰康在线、安心财险等,均依托互联网平台优势,健康险业务取得爆发式增长。

其中,众安保险的健康险业务更是以46.40亿元的规模,位列行业第三,仅次于人保和太保。

泰康在线也不甘落后,通过以第三方流量平台、自建官网等的双驱动格局,大力推动健康险发展,目前,健康险已经占到其全部业务的55.91%,而安心财险的健康险业务占比更是高达83.18%。

短期的百万医疗险已经成为健康险业务主力险种,中再的一份报告显示,2018年百万医疗险全年新单保费规模达到了170亿元,而2019年预计达到300亿元左右,同时,报告还预计到2021年,其累计覆盖2.9亿人。

02

B面:财产险公司健康险承保亏损持续恶化,2019年达40.02亿元

健康险:增长最快险种之一,同时也是承保亏损最严重险种

伴随着业务规模的高速扩张,财险行业的健康险业务却陷入连年承保亏损的尴尬境地。

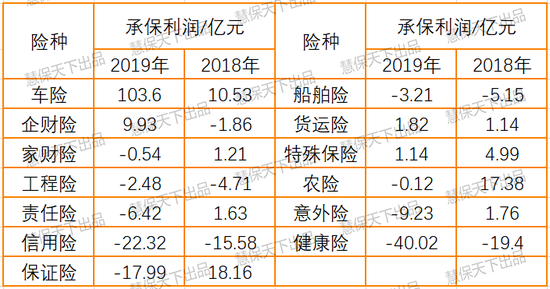

从产险公司分险种承保利润来看,2019年,财险公司非车险业务承保亏损由2018年的24亿元激增至2019年的101亿元,同比增加98亿元,亏损额同比增长3266%。其中,健康险业务亏损由2018年的19.40亿元扩大至2019年的40.02亿元。见表4。

与其他非车险种相对比,2018年、2019年财产险公司的健康险业务已经连续两年录得承保亏损,且都是承保亏损最严重的险种。

表3 2018—2019年产险行业分险种承保利润情况

17家财险公司健康险赔付率超100%

从产险行业分险种的赔付支出来看,赔付支出高速提升给健康险业务带来负担。数据显示,2019年,产险公司各险种赔付支出合计7278.65亿元,同比增长12.76%,其中,健康险赔付支出达623.40亿元,同比增长43.59%,占到了产险行业赔付支出的8.56%,高于其保费收入占比。

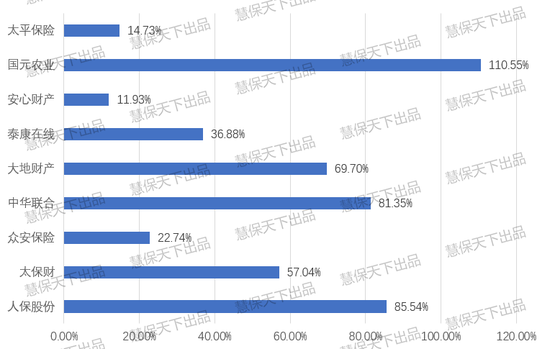

70家经营健康险业务的公司中,有17家公司赔付率超过100%。业务规模前十的公司中,国元农险1家公司的综合赔付率超过100%。安心财险赔付率最低11.93%,其次是众安保险和泰康在线,赔付率分别为22.74%、36.88%,这或与两家公司成立时间短,数据不稳定有关。2017年泰康在线财报显示,公司当年健康险综合赔付率一度高达201.36%,见图1。

图1 2019年财险公司健康险TOP10综合赔付率

在业内人士看来,保险行业作为专业从事风险管理的行业,目前财产险公司的健康险业务却处于“宽进”状态,前期展业成本难以摊薄,加之赔付率较高,健康险业务也便成了财险公司新的“致亏点”。

寻找新的利润增长点,看似简单却行路艰难。面对商车险增速下滑、大公司高市占率的挤压,中小财险公司怀揣美好愿景也在寻求出路,将目光转向非车险业务。需要警惕的是,从众心理下盲目发展健康险业务,或将导致其陷入更为艰难的局面,如同“鸡肋”,不忍舍弃却也难以下咽。如何在迷雾中肃清自身,提升专业能力,才是下一阶段深化健康险发展的首要前提。

附表

2019年88家产险公司保费收入、赔付支出及赔付率